| 藿香紫:巴菲特股市估值法則的缺陷 |

| 送交者: 藿香紫 2017年03月04日12:00:23 於 [天下論壇] 發送悄悄話 |

|

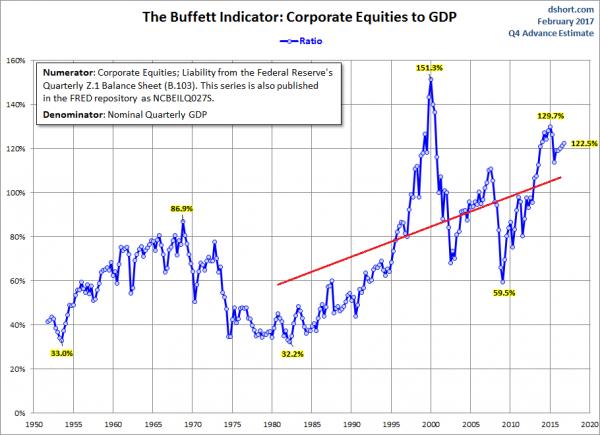

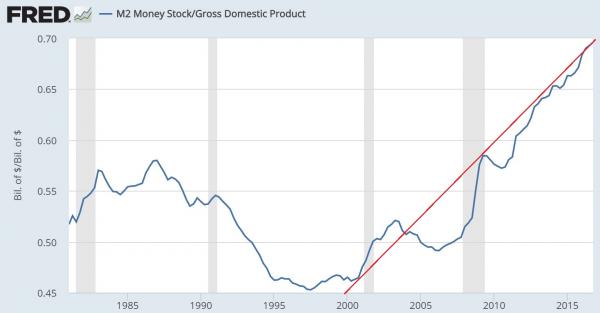

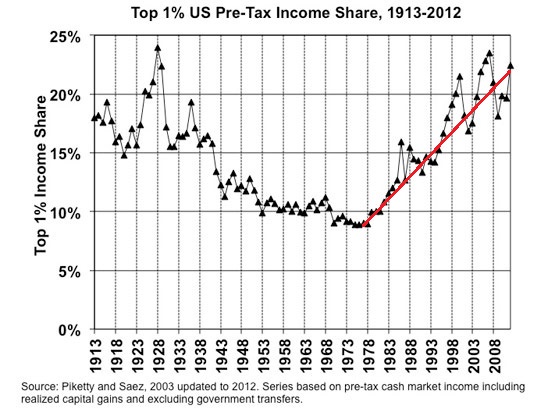

巴菲特法則是股市估值的經典法則。巴菲特認為股市總市值應該和GDP比較,二者比值的合理價位為1.0左右,如果比值顯著超出,則股市被高估,反之股市被低估。圖一顯示1950年以來的巴菲特比值變化,但數據截止2016年三季度。圖二顯示1971年以來的巴菲特比值變化,數據截止今年3月1日。圖中可見網絡泡沫頂峰時巴菲特比值高達150%,金融危機前巴菲特比值高達110%,現在高達132.5%。從巴菲特法則的簡單解釋看,股市眼下無疑被高估,而其程度嚴重。但巴菲特規則有一定缺陷,圖一至少顯示巴菲特比值有一長期上升趨勢,合理比值1.0並不是那麼一成不變。 股市價格受市場交易決定,如果有新資金進場,比如企業股票自回購,股市價格就會推到。相反如果有大量資金離場,股市價格就會走低。GDP在一定程度上反映了社會資金量,GDP越高,可投入股市的資金越多。但企業股票自回購是個金融危機後興起的新現象,疊加在GDP增長之上,無法被GDP增量反映。 其次,雖然GDP增長意味着更多資金可以進入股市,但更直接反映資金流通量的指標是廣義貨幣M2,而不是GDP。這點特別重要,因為M2在2000年後增速大幅超過GDP。圖三顯示M2 和GDP比值從0.45上升到0.70,也就說廣義貨幣增量比GDP增量超出56%。在一定程度上,2000年時期的1.0巴菲特比值等價於2017年的1.56巴菲特比值。如果按此修正,股市大概尚未高估。 再次,投資股市資金量和社會財富分配有很大關係。投資者首先必須滿足個人和家庭的衣食住行,剩餘資金可成為投資資金。在收入比例上,顯然富人可投資資金高於窮人。隨着高收入階層收入在全民收入占比越來越高,社會可投資資金也越來越多。圖四可見1980年以來,頂層1%高收入階層收入在全民收入占比從不足10%上升到22%。可想而知,社會資金總量中的可投資資金占比日益升高,這一現象也被簡單GDP分母掩蓋。 綜上所述,有幾大因素導致更多資金進入資本市場,顯著超出GDP增量,也許巴菲特比值現在應該高於1.0,而且應該高很多。但值得注意的是廣義貨幣以信貸為基礎,如果出現嚴重金融危機,導致大面積債務違約,廣義貨幣量可以萎縮,形成惡性反饋。

圖一巴菲特比值(數據截至2016年三季度)

圖二 巴菲特比值(數據截至2017年3月1日)

圖三 M2和GDP比值

圖四 最高1%收入人口的收入在全民收入占比 作者:藿香子 時間:2017年3月2日 (版權所有,歡迎轉載,請註明出處) |

|

|

|

| 實用資訊 | |

|

|

| 一周點擊熱帖 | 更多>> |

| 一周回復熱帖 |

| 歷史上的今天:回復熱帖 |

| 2016: | 春秋戈:習近平下台,是十八屆黨中央的 | |

| 2016: | 為希拉里助選的華裔大員,有她! | |

| 2015: | 大道至簡:我看李克強行 | |

| 2015: | 人民的眼睛是雪亮的-關於“柴靜視頻中 | |

| 2014: | 我批中紀委 貓眼看人網全都放行 | |

| 2014: | ZT:維吾爾暴亂的根子與徹底治理辦法 | |

| 2013: | 今天絕大多數中國人民仍然聚集在毛澤東 | |

| 2013: | 大紀元一直關注令計劃 | |

| 2012: | 德孤:王立軍問題上,當局誠信盡失 | |

| 2012: | 為什麼專制使中國落後--由方韓之爭和牛 | |