| 一周一图看市场(June26-30): 有备无患 |

| 送交者: 理财煮妇 2023年07月07日23:16:43 于 [股市财经] 发送悄悄话 |

|

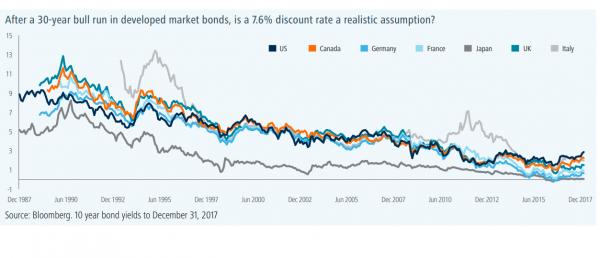

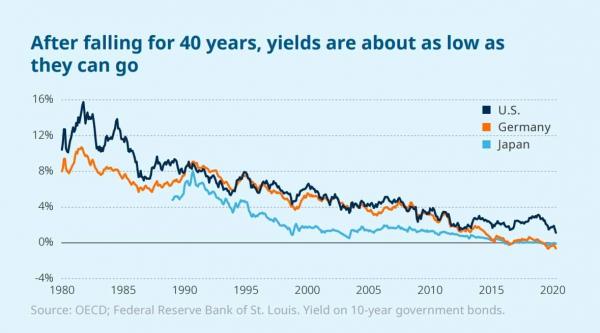

去年三月以来美联储已经连续升息10次将Fed funds rate提升至5-5.25%,discount rate 升到5.25%。去年三月也结束了债券市场少有的长达30-40年的牛市,就是说,在过去那30-40年间,债券收益率一直在下降或停滞不前,见上面两图。 而在美联储2022年升息之前,美国政府的公众pension funds,和美国大公司的 pension funds 的状况已经让经济学家在关心这些funds的未来将何去何从? 这里,我们的讨论主要与美国公众和大公司pension funds 有关,加拿大这边也有类似的问题。 Pension funds 传统上主要投资在股票,债券上,近年来也投资在房地产,私募基金,基础设施建设,以及黄金上,等等。 为什么在债券市场还是牛市的时候,pension funds 就开始令经济学家们忧心忡忡呢?因为,那些pension funds 一直存在一些问题: 1,对领取退休金人的寿命估计不足,因为大多数Pension funds 是在1960s 开始建立的,那时侯人们的预期寿命是退休后14年左右,而如今这个数字已经上涨了6.5年,pension funds 的支出逐年猛增。 2,对投资回报率估计过高和不现实的discount rate。 Discount rate 是决定一个Pension fund 未来支付情况的重要因素,因为债券收益率在过去30-40年的不停下降,discount rate 也应该做相应调整,然而在2017年的时候,美国公众pension funds 的discount rate 是7.6%,见上图(top one), 它意味着2017年的$23,可以在20年后支付一份$100的退休金,这是非常不现实的的rate;在2020年,discount rate 已经调整到4%左右,意味着2020年的$45.6,可以在20年后支付一份$100点退休金。 3,为了目标投资回报率,进行资产配置,使pension funds 承受过高的风险,增加了在经济衰退和市场波动的时候出现default的可能性,十分令人担忧。 4,pension funds 的层层管理者安于现状,使得问题得不到解决,各种问题会在未来变得更严重。 pension funds 也是加拿大人退休规划的重要部分,如果这些由专业人士管理的funds 都有不靠谱的问题,那么我们个人的退休规划是不是需要花更多的时间精力来好好规划一下呢? 我们无法预测未来,但是我们可以通过退休规划,和认真执行规划,来使自己的退休生活更好的把握在自己手中,具体就是,按照自己对退休收入的目标,投资的风险承受力,和退休的年龄,等等进行规划,而且其中下面两点是非常重要的: 首先我们要把退休规划按照寿命90-95岁来做,尽量不要出现人还在钱没有了的尴尬情况。 其次,我们要合理调整discount rate, 为自己退休生活的在充分储备。 退休规划还有其他重要内容,是需要一些专业知识的,最好在专业人士的协助下完成。 |

|

|

|

|

|

|

| 实用资讯 | |