| 致敬投資大師 重溫傳世經典 以交易為生 |

| 送交者: 挑挑揀揀 2018年08月26日20:01:08 於 [股市財經] 發送悄悄話 |

|

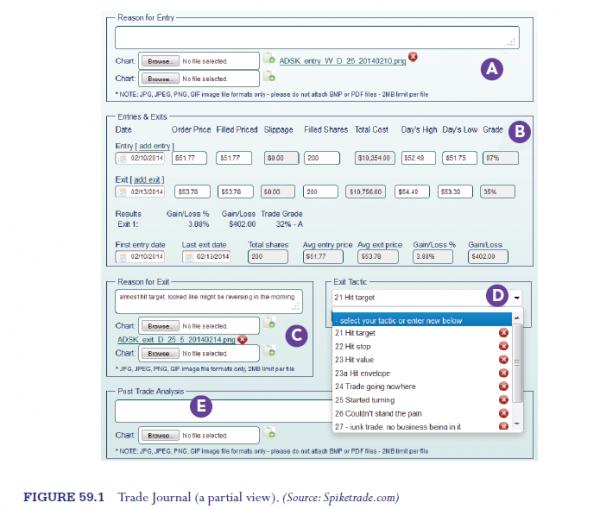

(2)亞歷山大·埃爾德博士和《以交易為生》 亞歷山大·埃爾德博士出生於前列寧格勒(今天的彼得堡),生長在愛沙尼亞。16歲上大學,22歲醫學院畢業。他嚮往自由,不願受約束。完成一年住院實習,便去輪船上當隨行醫生。在非洲象牙海岸最大的港口都市Abidjan,他見機跳船,跑到美國大使館申請政治避難。1974年2月,輾轉來到美國紐約。當時,他隨身只有幾件非洲帶來的夏季衣服,25美金,會講一些英語,但在美國舉目無親。當年的蘇聯,僅僅持有幾張美鈔就足以讓人在西伯利亞勞改三年,所以,他更不會知道何為股票、債券、期貨或期權。 1976年夏天,他驅車從紐約開往加利福尼亞。沿途在風景優美的國家公園露營,順便讀了律師朋友借給他的書,恩格爾的《如何買股票》。他被這本不起眼的書深深吸引,從而改變了人生軌跡。回到紐約,他馬上買了生平第一隻股票 - KinderCare。 學習股票交易是一個漫長的過程,他經歷過成功的喜悅和失敗的沮喪,若干次交易賬戶幾乎歸零,不得不重新回到醫院工作,積累資本, 這樣周而復始。同時,他的交易也在逐漸進步。他大量閱讀,反覆思考、測試,然後又開始交易。但真正的突破拐點要等到他煥然大悟的那天:原來交易成功的關鍵不在電腦中,而是取決於人的大腦。交易心理素質至關重要! 埃爾德博士在紐約當過精神病醫生,專業雜誌編輯,還曾在紐約哥倫比亞大學教授心理學課程。他的經歷和經驗,使他對交易心理學有獨到的見解。作為全球領先的交易專家,他出版了16本著作,包括聞名全球的暢銷書 《以交易為生》和《走進我的交易室》(榮獲美國Barron's巴倫周刊2002年度最佳圖書)。在美國,他第一個發起了交易訓練營(Traders' Camp),專門培訓交易者。他還創辦了選股高手Spike集團,專業和半專業的交易成員每周分享自己看好的股票,贏者勝出,獲得獎金。 埃爾德博士目前仍從事交易,並為交易者組織網絡研討會。他是一位頗受歡迎的演講者,最近一次大型公開課是在芝加哥的 TradersEXPO. The TradersEXPO Chicago | Homepage https://conferences.moneyshow.com/tradersexpo-chicago We are thrilled to announce The TradersEXPO will be headed to Chicago at the Hyatt Regency McCormick Place, July 22-24, 2018! ... Alexander Elder ... Finding "A-Trades" and Managing Them (Part 1)* July 22, 2018, 1:30 pm - 4:30 pm Every private trader has to handle two tasks. First, you need to analyze markets to find opportunities. Next, you need to enter, manage, and exit trades. These jobs demand different skills, which is why trading firms assign them to different people. Companies split these tasks between analysts and traders--but you have to perform both jobs. Most traders mix them up, with poor results. 簡短煽情的開場白 《以交易為生》的開場白,寥寥數語描述了成功交易者的生活,簡潔卻不失煽情,兩年前第一次讀到,我便動心了。 You can be free. You can live and work anywhere in the world. You can be independent from routine and not answer to anybody. This is the life of a successful trader. 你是自由的,你可以生活和工作在世界任何一個角落。你不必受日常事務約束或向任何人匯報。 這就是成功交易者的生活寫照。 其實這段話也可以延伸到嚮往財富自由、希望早日退休者夢寐以求的生活。我的朋友年前退休,夫妻倆的退休金(pension,不是401k之類)旱澇保收每年有十多萬美元,加上便宜優質的醫療保險幾乎全保,所以生活滋潤,後顧無憂,令人羨慕。朋友的短信原話:I haven't missed my job even once. Retirement rocks... 直指人心的問題 Do You Really Want to Succeed? 在正文開始之前,埃爾德博士提出了一個發人深省的問題:你真的想成功嗎?隨後,他舉了一個例子。朋友的妻子嚷嚷着節食,吃減肥餐多年,效果甚微,依舊肥胖。她在眾人面前拒絕觸碰蛋糕或土豆,卻躲在廚房裡大快朵頤。對她來說,短暫的口福帶來的滿足,遠勝過瘦身之後的健康效益。 想必我們很多人都感同身受,要減肥但管不住嘴,希望變成遵守紀律的成功交易員,卻不斷衝動交易,享受市場賭博帶來的短暫刺激,樂此不彼。人們往往是短視的,不願受束縛,因此,傾向於及時行樂,忽視有規律地生活、交易帶來的滯後的長遠利益。然而,衝動的、情緒化的交易早晚會給你致命的一擊,正如肥胖超重終將伴隨着高血壓、高血脂、高血糖等惱人的疾病。 To be or not to be, that is the question.生存或者毀滅,這是一個值得思考的問題。(莎士比亞) 時刻告誡自己是個loser 埃爾德博士在書中將交易失敗者比作酒鬼,通俗易懂,直達痛處。參見精華文摘如下: 酗酒者和賠錢的交易者有一點十分相似:酗酒者試圖把烈性酒改為啤酒來解決問題,而賠錢的交易者總是在不斷地變化交易技巧,否認自己對交易失去了控制。 酗酒者必須承認自己不能節制飲酒,而失敗的交易者必須承認自己不能節制虧損,是自己的心理障礙導致虧損。對於酗酒互助會的成員,第一個糾正步驟是當眾承認:“我不能駕馭酒精。”而對於失敗的交易者,第一步則是清醒認識到:“我是輸家,我不能駕馭虧損。” 當你承認自身存在的問題導致賠錢時,你就能開始建立全新的交易生活,開始設計贏家的紀律。 交易者可以採用酗酒互助會的方法進行康復。康復中的酗酒者將儘可能保持清醒,one day at a time每次一天。交易者必須儘可能嘗試沒有損失的交易,one day at a time每次一天。 你或許會說,這完全不可能。如果我買進而價格立即下跌,怎麼辦?或者,萬一我在最低點放空,這又怎麼辦?即使是最頂尖的好手,有時候也會發生虧損。你必須在合理的風險與不合理的損失之間劃一條界線。一位交易者必須承擔合理的風險,但絕對不允許發生預定風險之外的損失。 只有資產不斷增長,才能證明一個人的交易能力。人們往往在一次大的盈利或一連串盈利後變得驕傲自滿、大樂失察。實際上,交易是一件如履薄冰的事,驕傲自滿遲早會讓利潤回吐。 異曲同工,據說台灣期貨交易高手“刀疤老二”每隔幾天就會在交易日記中寫上一句:“我是新手,我要小心”。想當初,剛開始投資,每個股票做了多少功課,讀了多少報表,才精心選擇了各個行業的佼佼者,也獲得了不錯的成績。而後來,腦子一熱,幾分鐘就敢下單,嘗過一些甜頭,便高估了自己的能力。股林高手如雲,唯有小心謹慎才是。所以每天入場前,我也要時時提醒自己:我是新手,我會犯錯,我要三思而後行, 寧可錯過不要跌破。 Stops 停止點 Trading without a stop is like walking down Fifth Avenue in Manhattan without pants on. It can be done, I have seen people do it, but it is not worth the trouble. 交易不設停止點,好比在曼哈頓第五大道上閒逛,但沒穿褲子。有人這麼做,我也見過,但這種冒險不值得。 多麼形象的比喻! 下一次買了股票不設止損,想象一下,自己變成了安徒生童話《皇帝的新衣》裡的主角,自以為是、自欺欺人,會不會萬分尷尬? A stop will not protect you from a bad trading system; the best it can do is slow down the damage. 停止點並不能保護你免受錯誤交易系統的傷害,它最多只能減緩損害。 A stop-loss order limits your risk even though it does not always work. Sometimes prices gap through a stop. A stop is not a perfect tool but it is the best defensive tool we have. Serious traders place stops the moments they enter a trade. As time passes, stops need to be adjusted to reduce the amount of money at risk or to protect a bigger chunk of profit. Stops should be moved one way – in the direction of the trade. We all like to hope that a trade will succeed – and a stop is a piece of reality that prevents traders from hanging on to empty hope. 嚴謹的交易者在進場的同時就會設定停損。隨着時間的推移,需要調整停損點以降低風險資金或保護已有的盈利。停止點只能朝單一的方向,即交易的走勢,移動。我們期望交易能夠成功,停止單是阻止交易者不切實際空想的一個現實工具。 Risk Management風險管理 A good trading system delivers greater profits than losses over a period of time, but even the most carefully designed system doesn’t guarantee success in every trade. No system can assure you of never having a losing trade or even a series of losing trades. 一個好的交易系統在一段時間裡產生的利潤會超過虧損,但即使是最精心設計的系統也不能保證每筆交易都能成功。沒有系統能向你擔保永遠不產生一個或者一系列的虧損交易。 The inability to manage losses is one of the worst pitfalls in trading. Beginners freeze like deer in the headlights when a deepening loss starts wiping out profits of many good trades. It’s a general human tendency to take profits quickly but wait for losing trades to come back to even. By the time the despairing amateur gives up hope and closes his trade with a terrible loss, his account is badly and sometimes irreparably damaged. 交易中最為致命的陷阱是缺乏管理損失的能力。面對虧損逐漸吞噬原來賺錢的交易,初學者像車燈強光照射下的小鹿一般驚慌失措、僵直不動。通常,人類的天性使人快速拋出獲利的股票,而等待虧損的股票最後回到收支平衡。當絕望的業餘交易員放棄等待,以可怕的損失結束交易時,他的賬戶會變得很糟糕,甚至受到無可挽回的損害。 To be a successful trader, you need to learn risk management rules and firmly implement them. 想成為一名成功的交易者,你必須學會風險管理的規則,並且嚴格執行。 Whatever method you use, remember to apply the key risk management rule: the distance from your entry to the protective stop, multiplied by position size can never be more than 2 percent of your account equity. No matter how attractive a trade, pass it up if it would require putting more than 2% of your account at risk. 無論你使用何種方法,請記住關鍵的風險管理規則:你的股票買入價格到你的保護性止損點之間的差價,乘以你的倉位得到的結果,不應該超過你總資金量的2%。不管一個交易有多麼吸引人,如果潛在風險超過了投資賬戶的2%,那就必須放棄。 The absolute maximum a trader may risk on any trade is two percent of his account equity. For example, if you have $30,000 in your account, you may not risk more than $600 per trade, and if you have $10,000, you may not risk more than $200. 交易者在任何交易中所能面臨的最大風險是其賬戶淨值的2%。例如,對30,000美元的賬戶,每筆交易風險不能超過600美元。而10,000美元的賬戶,每筆風險則不應多於200美元。 If you see an attractive trade, but a logical stop would have to be placed where more than 2 percent of equity would be at risk—pass on that trade. You may risk less, but you may never risk more. You must avoid risking more than 2 percent on a trade the way a recovering alcoholic avoids bars. 如果你發現一個吸引人的的交易機會,但合理停損點的設置會使超過2%的賬戶資產面臨風險,那就放棄交易。在交易中你可以接受小於2%的風險,但絕不能超過。避免接受2%以上的風險,就如同酗酒者避免進入酒吧一樣。 三重濾網交易系統 《以交易為生》第9章提出了幾套交易系統,重點介紹了三重濾網交易系統(Triple Screen trading system)。此系統由埃爾德博士設計,自1985年以來,一直運用於實際的交易中。1986年四月份,作者首度在《期貨雜誌》介紹了這套系統。 對於每筆交易,都需要經過三重的測試或過濾。許多交易機會乍看來不錯,結果卻被某一層濾網拒絕。如果交易可以通過“三重濾網”的測試,成功的概率會大幅提高。 1) 第一層濾網是市場的長期趨勢(主要趨勢),仿佛大海的潮汐(tide)。採用趨勢指標如周線MACD柱的傾斜方向來判斷市場走勢,順勢操作: i) 當相鄰的兩根MACD柱向上傾斜時,表明多方占主導,允許買入或觀望; ii) 當相鄰的兩根MACD柱向下傾斜時,表明空方占主導,允許賣出或觀望。 2) 第二層濾網指市場的中期趨勢(次級趨勢),識別與長期走勢逆向的波浪(wave)。在中期圖表上運用震盪指標KDJ的超買超賣確定買入賣出點。 i) 當MACD柱上升而KDJ下跌到30以下,表明進入超賣區,是買點; ii) 當MACD柱下降而KDJ上升到70以上,表明進入超買區,是賣點。 3) 第三層濾網指市場的短期趨勢(日間波動),可以看成片片漣漪(ripple)。具體的買賣在此進行。 i) 當長期趨勢上升而中期震盪指標下降而發出買進信號,採用追蹤型的停止買單,價位設定在前一天高點之上一檔。如果價格上漲,買單自動成交。否則,沒有交易。 ii) 當長期趨勢下降而中期震盪指標上升而發出賣出信號,採用追蹤型的停止賣單,價位設定在前一天低點之下一檔。一旦市場掉頭,賣單自動成交。否則,沒有交易。 一旦成交就要掛止損單,因為三重濾網交易系統只順趨勢操作,所以止損可以設置的很窄,在前一天低點(或高點)下方(或上方)即可。 “三重濾網”同時採用順勢的方法與逆勢的技巧,由不同的時間架構來分析潛在的交易機會。 它不僅是一個交易系統,也是一套方法和操作風格,可以指導普通交易者學習建立適合自己的交易系統。 寫交易日誌 Memory is the cornerstone of civilized life. It allows us to learn from our successes and even more from our failures. Keeping a diary of your trades will help you grow and become a better trader. 記憶是文明生活的基石。它幫我們從成功中獲得經驗,而從失敗的教訓中則學會更多。堅持記錄交易有助於你的成長和成為更好的交易員。 The mental baggage from childhood can prevent you from succeeding in the markets. You have to identify your weaknesses and work to change. Keep a trading diary—write down your reasons for entering and exiting every trade. Look for repetitive patterns of success and failure. 孩提時代承受的精神壓力會妨礙你在市場上取得成功。你必須找出自己的弱點並努力改變。堅持寫交易日記,記下每筆買或賣的理由,從中歸納總結出反覆成功或失敗的特定模式。 Those who don't learn from the past are condemned to repeat it. 那些不會從過去吸取教訓的人註定會重蹈覆轍。 You should concentrate on trading right, not on the money. 你應當關注交易的正確性,而不是賺錢與否。 交易日誌包括:記錄交易日期,每次買賣價位,成交價差,佣金,止損位,止損位的所有調整情況,買入理由,目標價位,最大浮盈,達到止損位後的最大浮虧。

七項交易規則 最後,分享埃爾德博士的七項交易規則。 All of us have our own demons to exorcise on the journey to becoming successful traders. Here are several rules that worked for me as I grew from a wild amateur into an erratic semiprofessional and finally into a calm professional trader. You may change this list to suit your personality. 每位交易者在邁向成功的征途中,都必須驅除自己的心魔。下面列出的幾項法則曾幫助我從純粹的門外漢變成半專業的交易者,最後又讓我成為真正的專業交易者。你可以根據自己的個性,調整它們的順序。 1. Decide that you are in the market for the long haul—that is, you want to be a trader even 20 years from now. 下決心長期入市交易,也就是說,即使在20年之後,你仍然想成為一名交易員。 2. Learn as much as you can. Read and listen to experts, but keep a degree of healthy skepticism about everything. Ask questions, and do not accept experts at their word. 儘可能多地學習,閱讀和聆聽眾專家之長,但對任何觀點保持一定程度的正常懷疑。提出問題,但不可全盤接受專家們的表面說辭。 3. Do not get greedy and rush to trade—take your time to learn. The markets will be there, offering more good opportunities in the months and years ahead. 不要貪婪,急於交易--多花一些時間學習。市場始終會在那裡,在未來的數月和幾年內將能提供更多更好的機會。 4. Develop a method for analyzing the market—that is, “If A happens, then B is likely to happen.” Markets have many dimensions—use several analytic methods to confirm trades. Test everything on historical data and then in the markets, using real money. Markets keep changing—you need different tools for trading bull and bear markets and transitional periods as well as a method for telling the difference (see the sections on technical analysis). 發展一套分析市場行情的方法,即“如果A發生,則B很可能發生。”市場有許多層面—所以需要運用多種分析方法來確認交易。每種方法都必須通過歷史數據的測試,和真實貨幣在市場中測試。市場不斷變化--你需要不同的交易工具對付多頭、空頭與過渡行情,以及區分不同行情的方法(參考技術分析的章節)。 5. Develop a money management plan. Your first goal must be long-term survival; your second goal, a steady growth of capital; and your third goal, making high profits. Most traders put the third goal first and are unaware that goals 1 and 2 exist (see Section 9, “Risk Management”). 制定一套資金管理計劃。你的第一個目標必須是長期生存;第二個目標是投資資本的穩定成長;第三個目標才是賺取高額利潤。許多交易者本末倒置,把第三個目標擺在最前面,不知道還有目標1和2(參考第10章“風險管理”)。 6. Be aware that a trader is the weakest link in any trading system. Go to a meeting of Alcoholics Anonymous to learn how to avoid losses or develop your own method for cutting out impulsive trades. 要意識到,交易者是任何交易系統中最薄弱的環節。參加酗酒者互助會的聚會,學習如何避免損失,或者形成一套自己的方法以避免衝動型交易。 7. Winners think, feel, and act differently than losers. You must look within yourself, strip away your illusions, and change your old ways of being, thinking, and acting. Change is hard, but if you want to be a professional trader, you have to work on changing and developing your personality. 贏家與輸家對市場的思考方式、感覺和所採取的行動截然不同。你必須內省,排除幻想,着手改變舊的思考與行為方式。改變自己十分艱難,但如果想成為一名專業的交易者,你必須着手改變和發展自己的個性。 The New Trading for a Living Study Guide - DropPDF1.droppdf.com/files/ldGa6/trading-for-a-living-2014-study-guide.pdf |

|

|

| |

|

|

| 實用資訊 | |

|

|

| 一周點擊熱帖 | 更多>> |

| 一周回復熱帖 |

| 歷史上的今天:回復熱帖 |

| 2017: | 交易員實戰8月第4周計劃 | |

| 2016: | 交易員實戰8月第4周結果 | |

| 2016: | gugeren:幾個實用的股票投資的比率 | |

| 2015: | 經濟危機已經開始 | |

| 2015: | 中國股市應該建立散戶禁入制度 | |

| 2014: | 短線博差價 快速賺錢三大超級絕技 | |

| 2014: | BBC中文網:中國樓市進入調整期 15年粗 | |

| 2013: | 吳迪:中國經濟崩潰了怎麼辦? | |

| 2013: | zt眼下崩潰論還很火,說明兔子經濟運行 | |