市场就像舞台,市场上角色的变化,就像有你方唱罢我登场,那么从去年到现在市场有什么变化呢?

经济学家们一直密切关注一些周期性类别的股票,包括,small caps, 金融类股票,和能源类股票,等等。为什么呢?因为这些类型的股票在衡量市场上比较流行的趋势是不是有可持续性有比较重要的作用,理由是,当这些股票上涨的时候,通常市场对它们的盈利增长比较乐观。而且,这些股票的变化和经济周期的联系也比较紧密,当市场对这些行业的盈利预期改善的时候,说明经济增长的前景也比较乐观。这种关联尤其在金融市场触底的时候更明显。

事实上,一个熊市通常紧抱不放的一个延迟因素是这些周期性股票的差强人意的表现,和总体上“市场宽度”的缺乏,就是,low percentage of stocks advancing vs declining。

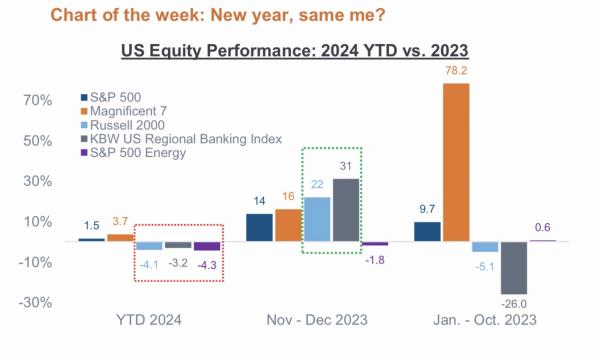

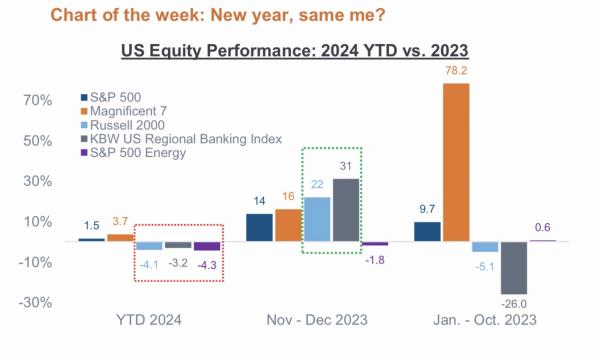

本周的一周一图描述的是,2023年的股市上涨很瞩目地主要集中在7个巨头公司上,见上图,让我们仔细看一下,到了去年10月底,7巨头股票的增长占S&P500YTD 增长的100%以上,换句话说,S&P500中另外493家公司股票到那个时间点的增长是负的。

有趣的是,在2023年的最后两个月,市场增长的领头羊变成了那些一直拖拖拉拉的周期性行业板块股票,见上图,那时候,投资者们可能会认为是买入这些股票的好机会来了。然而,2024年一开始,市场上的角色又转变了,7巨头股票又重新回到主角的位置,见上图,而那些周期性股票重新又开始受到挑战。让我们看一下The Russell 2000 指数,是美国small caps 股票的代言人,也是周期性股票类的一个代表,在本周下跌,已经是连续第四周的下跌,如果周期类股票继续低迷,从历史上来看,将是最近股市上涨的一个警示信号,股市会可能走向下跌。

然而,从2023年7巨头公司股票表现来看,它们现在占S&P500近30%的分量,有可能还会为标普指数提供正回报,当然市场这样的预期也给7巨头很大压力。

现在和2023年初不同的是,7巨头股票现在trade at 35x forward earnings;而在2023年初的时候,是低于22x,今年7巨头会如何表现,让我们拭目以待。