| 汪翔:加息真的能救中國經濟嗎? |

| 送交者: 汪翔 2011年04月12日08:34:30 於 [股市財經] 發送悄悄話 |

|

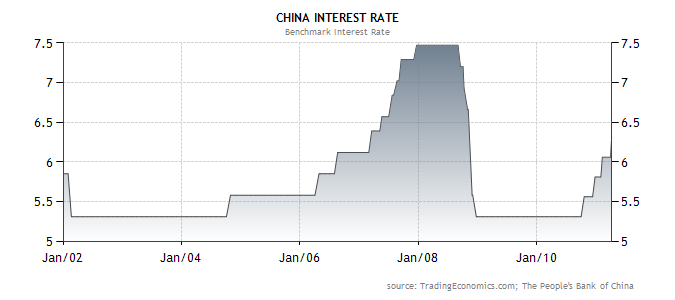

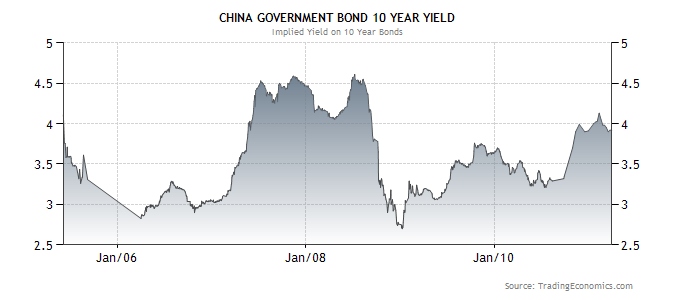

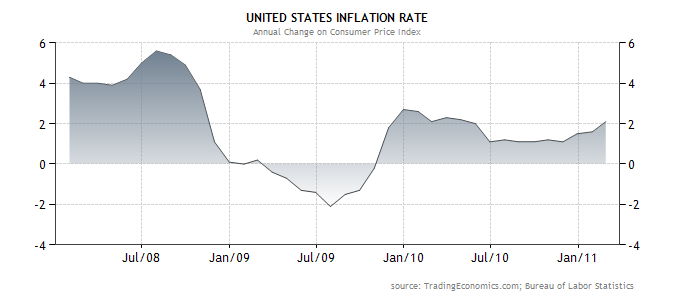

加息真的能救中國經濟嗎? 中國經濟面臨幾乎失控的高通貨膨脹,如果真的失控,大家面對的,可能就不僅僅只是經濟的可能蕭條,而且還有劇烈的政治風波了。正是由於對這種可能結果的擔心,為了抑制通貨膨脹,中國政府幾乎是到了不顧一切,不惜一切代價的地步。銀行儲備金比例已經上調到了歷史的新高,銀行存貸款利息也在一次次的加息之後,達到了同期和美歐相比異常高的高度。 中國政府和央行的這些做法,實際上就是典型的西方經濟學所教導的經典辦法。那麼,這種基於西方經濟學理論所獲得的經濟控制手段,是不是真的會有效呢?換句話說,加息真的能夠救中國經濟於水火嗎? 要回答這個問題,你可能先得回答:加息抑制通貨膨脹的邏輯,在中國的經濟環境下是不是真的成立?如果不成立,那麼,你加息最終也還是只能夠起到“頭痛醫頭,腳痛醫腳”的效果——只能解決皮毛的問題,不能斷根。 有意思的是,在為了政治目的而談論中國經濟形態的時候,政府每一次強調的都是“中國特色的市場經濟”。而在選擇經濟手段來對付經濟發展中出現的問題時,政府採取的,則基本上都是基於美國式的市場經濟作推導出的經濟手段。 到底是政府在玩弄“名字遊戲”,還是中國經濟形態和西方的經濟形態真的有實質上的差別?如果是後者,那麼,我們可能還真的,得為中國經濟的未來擔心擔心了! 長話短說,先將分析的着眼點放在加息的綜合影響上,我們來看看,到底會是什麼。大致看來,加息的影響,至少在下面幾個方面會顯示出來: 在人們對人民幣有繼續升值的預期下,加息,讓人民幣相對於美元等主要外幣,更有吸引力。在貨幣可以自由流動的環境下,對沖基金就會大量的借美元和類似的貨幣,來買進人民幣,以獲得利差。這和銀行的生意經是一樣的:借的美元相對於低利息的存款,而買進的人民幣相對於是貸款之後獲得的更高的利息。在美元年利息鎖定在2%,而人民幣利息鎖定在3.5%的情況下,如果外加可以預期5%的人民幣年度升值,那麼,一年下來通過這種操作帶來的利息差就是:3.5%-2%+5%=6.5%。在三十倍金融槓桿的作用下,你的資金將被三十倍放大,本金獲得的年度回報率就是:30X6.5%=195%!即使是五倍的槓桿放大(西方的金融巨鱷魚們很容易做到這個倍數——參閱我的《危機與敗局》,那裡面有金融危機期間主要美國金融機構所採用的槓桿倍數分析),這個年度回報也會是32.5%!面對這麼高的回報,沒有幾家金融公司會忍住不參與冒險的! 由於有如此之高的潛在投機回報,大量熱錢就會想辦法買進人民幣。現在,美國的流動性很充足,雖然民眾和中小企業借錢不易,但是,大企業賬戶上的現金還是多得沒有地方花。金融機構賬戶上的資金也非常充足,不然的話,流動性充足就是一句空話。換句話說,目前的美國,做實業和創造就業機會的公司(中小企業)很難搞到資金,但是,想就此搞投機的公司,卻不缺錢。也就是說,想搞人民幣阻擊對沖的人,有足夠的彈藥和裝備,而且,他們還有很好的技術手段,都是在這一行玩了太久的行家。 中國政府會說:不用擔心,美國的熱錢,對於中國人民幣的衝擊力度會很有限。原因嘛,當然是中國還未開放的金融系統!固若金湯,是嗎?恐怕未必! 對於這個系統的封閉性程度,現在到底有多少人真的很有信心,我不是很有信心!在一個比較開放的經濟大環境,中國企業和個人的資金拼命的想辦法往外跑,國外阻擊手的資金則在削破腦袋往國內鑽。在不能夠大量買入人民幣現金和中國的國庫券的“最優”情形,很多熱錢就投資那些“次優”而且被政策允許的領域,像目前被外資熱炒的商業地產。外資投資商業地產比直接買人民幣還要值。 除此之外,還有大量的海外“華裔”的資金,通過各種渠道流入內地市場。我估計,在熱炒的樓市,就有不少的來自這些人手裡的“外資”,正以各種形式隱藏在中國各地的樓市裡面。 分析這一部分比較複雜,有太多的秘密需要人們去搞明白。 如果跳開熱錢怎麼樣流入這個技術性的話題,如果國家沒有實質性的辦法,能夠真正阻止熱錢流入,那麼,結果又會是什麼呢? 熱錢的大量流入,就是對人民幣的需求增加,結果之一就是增加了人民幣升值的推力。人民幣就很可能再此基礎上製造更多的升值,久而久之就會產生人民幣高估這樣的泡沫。在這個泡沫形成的時候,熱錢又會倒過來阻擊人民幣,對沖賭人民幣的貶值,結果就是製造人民幣貶值的壓力,製造動盪。 在預期人民幣升值的情況下,如果大量購買人民幣和對應的資產有困難,國際投機者就會購買人民幣升值之後必然會升值的物品——大宗商品。金融危機之前大宗商品的巨幅升值,和金融危機之後類似的大幅升值,就是基於這種邏輯的結果。只要你人民幣繼續被加息,大宗商品的價格就會繼續上升。按照這種邏輯,在今後一段時間內,當你看到石油、黃金、銅等大宗商品價格繼續上升時,也沒有什麼可奇怪的。這就是一種“外部”對沖——在你中國之外,在你的人民幣之外來對沖,賭你人民幣升值。這一塊,你中國政府是不可能控製得了的。 可能有人會問:既然利息上升,人民幣升值預期更為強烈,那麼,購買人民幣資產的最重要代表——來自中國的股票——是不是也是一個很好的策略呢?初看是,細看可能不是。因為,人民幣升值,對中國國內的股票會有負的壓力,再者,利息率上升,還會大幅度增加公司借款的成本,從而會給企業的盈利帶來壓力。而且,中國企業還是一個特別喜歡借錢經營的傢伙,特別是中國那些國營的壟斷企業。 這樣一來,原材料價格上升,帶來了經營成本的上升;借貸成本增加,帶來的也是經營成本的增加;通貨膨脹帶來的又必然是人工成本的增加,不然的話,工人沒法活!這樣樣都不是好事,為什麼中國政府還是對加息樂此不疲呢? 官方的原因是:流動性過剩,帶來了過高的通貨膨脹! 那麼,這種邏輯是對的嗎?這是一個巨大的問題。 按理說,美國作為一個擁有大量外債和赤字的國家,在繼續大量印鈔票的情況下,卻沒有看見值得讓人擔心的通貨膨脹,從而也不需要通過加息來熄火,那麼,為什麼中國這個借給美國人大量金錢的國家,卻有幾乎失控的通貨膨脹現實呢? 再者,你說中國的流動性過剩吧,可是,中國的中小企業借錢卻絲毫不比美國佬的容易,又是為什麼? 通貨膨脹無非是普遍的物價上漲,而物價上漲又無非是“不漲不合理”,而“上漲又可行”!也就是說,企業因為經營成本的原因“必須”漲價,將成本的上升所造成的損失漲價給消費者。同時,企業的這種做法要成為現實,還需要可行,也就是說,消費者還願意接受。換句話說,這時候的企業,得普遍的擁有定價權!在一個大家都覺得消費品的供給明顯供過於求的情況下,也是一個匪夷所思的事情。 為什麼經濟學的基本定律在中國市場都失效了?到底是經濟學的問題?還是有其他的原因——市場被徹底的扭曲了? 這些問題涉及的面太大,需要慢慢的深入分析。

|

|

|

|

| 實用資訊 | |

|

|

| 一周點擊熱帖 | 更多>> |

| 一周回復熱帖 |

| 歷史上的今天:回復熱帖 |

| 2010: | 小小小學生:金子瘋狂前的一點徵兆? | |

| 2010: | 秦腔:我最近買了bidu, short了MEE | |

| 2009: | 華人首富李嘉誠:亞洲投資界的“超人” | |