(發表於7月26日【聯合早報】)

【前言】

在5月17日【捕捉黃金的黑天鵝】一文中,我引用了美國前財政部長勞倫斯.薩默斯的論文【吉布森悖論與金本位】中的論斷:“在自由市場裡黃金價格和真實利率是往反方向互動的。”意即黃金市場是美聯儲實施利率管理的重要渠道。黃金是貨幣性金屬,對貨幣政策有非常重要的輔助作用,既可以檢驗貨幣政策有效性,也可以輔助貨幣政策的實施。

黃金價格與真實利率戚戚相關,央行能夠控制名義利率,但卻無法有效控制真實利率,因為真實利率除了名義利率之外,還取決於通脹率和Risk Remium。而通脹率和Risk Remium取決於宏觀經濟結構,債務槓桿率,財政赤字,貿易赤字等等基本面因素。

因此黃金價格的長期走勢是由上訴基本面因素決定,而且每年的黃金產量只有全球黃金總量的64分之一,幾乎微不足道,黃金供應極度缺乏價格彈性的狀況千年以來皆如此,這也就是為什麼一般的供求法則並不適用於黃金的原因。比如,房價漲了,房地產商很快可以把房屋開發總數增加36%,但黃金卻做不到同樣的事情。與一般商品相比,黃金的特殊性無以倫比,黃金更像是無法通過超發來操縱的貨幣。人們認為房產可以抗通脹,因此也往往黃金也可以抗通脹,其實這是大謬不然的,因為黃金的特殊性被忽視了。

正因為黃金的特殊性,也決定了投機雖然在短期內能夠左右黃金的價格,但長期內黃金的價格卻完全取決於它的特殊性和基本面因素。這就像央行貨幣超發和超低利息短期內可以改變總需求,卻無法實現經濟的可持續性增長和生產可能性曲線的突破。

貨幣政策,財政政策和投機行為可以短期的扭曲現實,但宏觀經濟卻無法逃脫現實的引力,沒有什麼比黃金的價值趨勢更能揭示這點的了。正因為如此,傳統的牛市觀點已不適用,必須用超級周期的視角來審視黃金的價格。

因此為文。

【正文】

黃金價格在今年第二季度遭到了空前慘烈的挫敗,金價比起2011年的峰值要低39%。非常有典型意義的是,許多專家都像末日博士Roubini那樣,認為這次黃金價格崩潰的最重要原因是人們的通脹預期沒有實現,儘管全球主要央行都在執行瘋狂的貨幣寬鬆政策。

在決定是否逃離黃金之前,讓我們思考兩個問題:自己到底是黃金投資者還是投機者?黃金價格在基本面上是由通脹驅動的嗎?

以史為鑑,投資者可以避免在現實的慘烈中喪失判斷力:(如下圖所示)

1970年代黃金也遭遇過於今年仿佛的浩劫,金價從1971年的$35/oz飆升至1975年1月的$197/oz,在接下來的21個月裡,金價下錯了50%,跌至1976年8月底的$103/oz。當時許多專家也宣布黃金牛市壽終正寢了,結果金價在接下來的直至1980年1月的40個月裡翻了8倍,金價從$100/oz左右飆升至$850/oz。

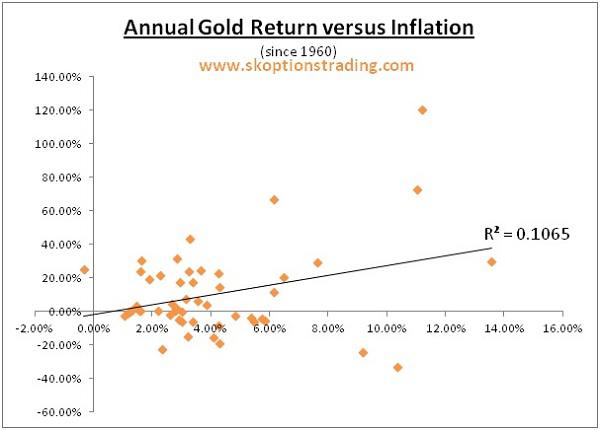

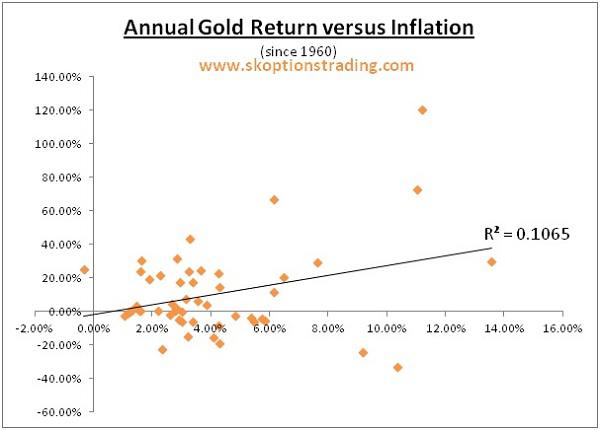

不知道Roubini熟不熟悉這段歷史,讓我奇怪的是,作為令人尊敬的宏觀經濟學家,Roubini竟放下身段做起了投行分析師的工作,除了預測金價要跌破$1000/oz之外,還宣稱美股還有兩年牛市,公然為美股做托,似乎有違末日博士的威名。遺憾的是,黃金價格並非如Roubini所言由通脹驅動,事實上,黃金用來對沖通脹的效果極差。(如下圖所示)通過對過去50年的黃金價格進行回歸分析,黃金價格和通貨膨脹的相關係數只有區區0.1065,這說明只有10.65%的金價波動是由通貨膨脹引起的。最近的一個例子是2009年,美國經濟整年處於通貨緊縮的陰影中,同期金價卻從$874/oz飆升至$1100/oz左右。很明顯,以通脹水平預測金價走勢將給投資者帶來巨大損失。

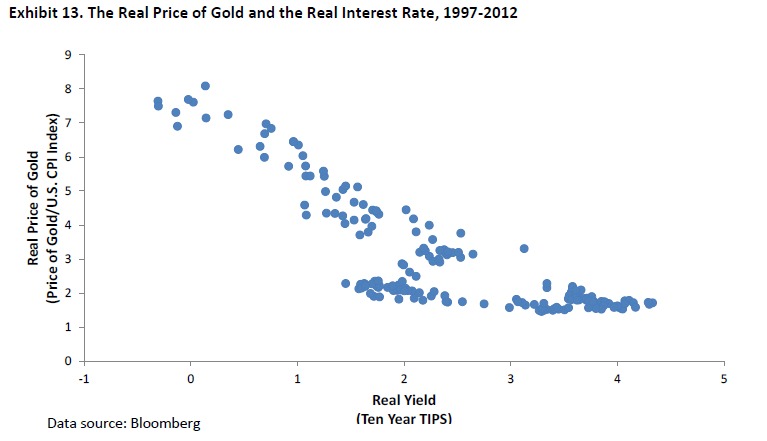

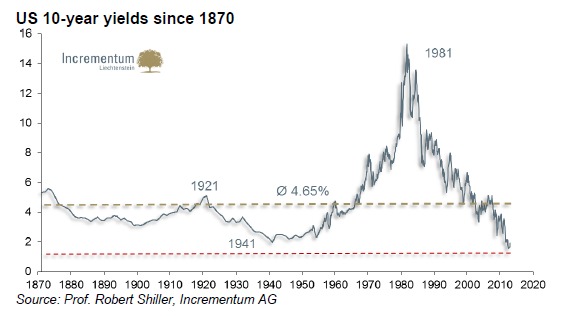

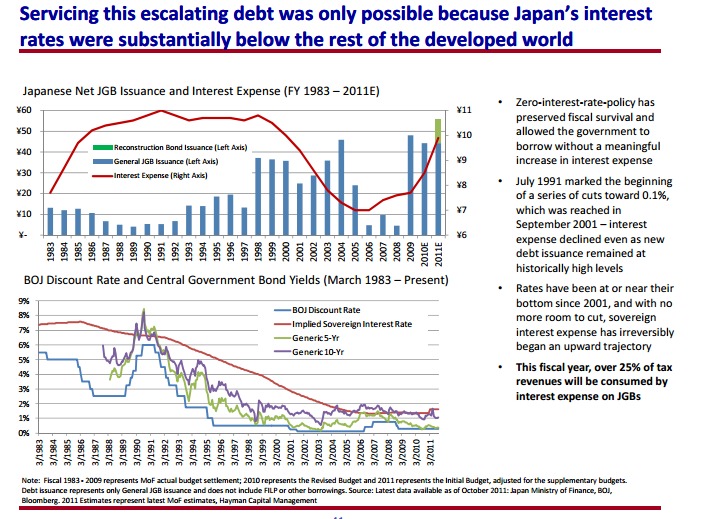

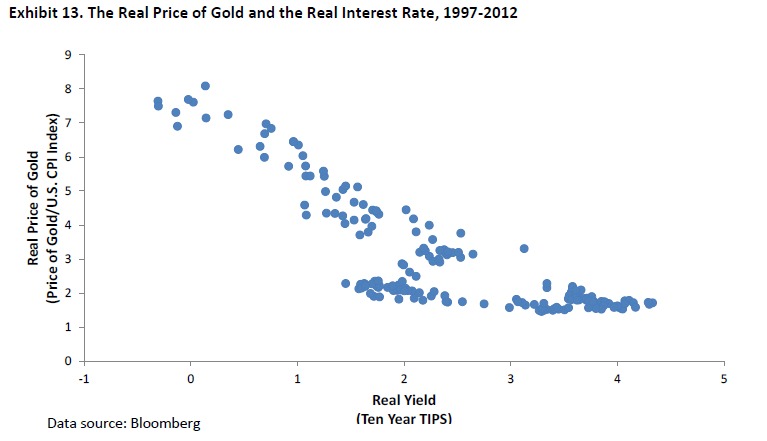

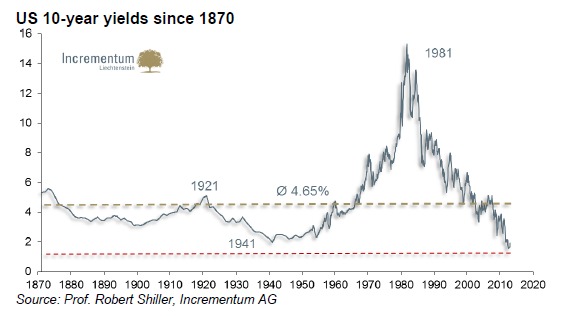

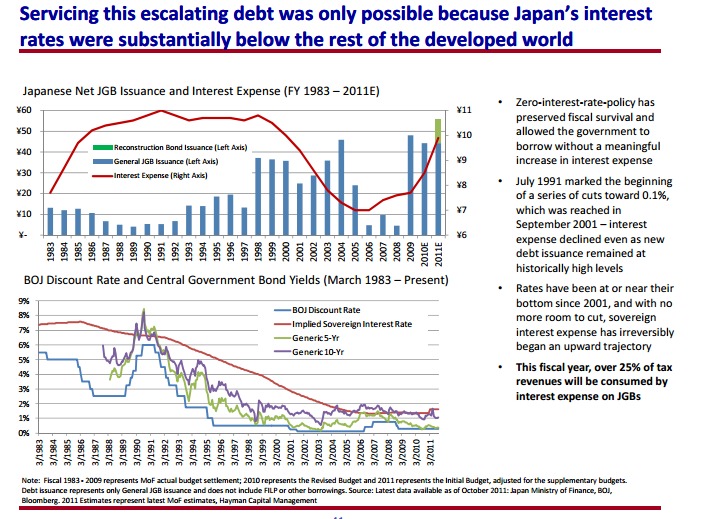

事實上,從基本面上來講,黃金最重要的一個驅動因素不是通脹而是真實利率。根據杜克大學Campbell Harvey教授的研究報告【黃金的困境】,(如下圖1所示)黃金真實價格和十年期聯邦通脹保值債券(TIPS)的真實收益率的相關性為-0.82,這證明真實利率可以用來解釋82%的金價波動,真實利率越低金價越高。自2008年以來,在美聯儲的引領下全球央行總共減息500多次,這是法償貨幣有史以來,最大規模的全球性貨幣寬鬆。而此時由於債務情況的惡化,美聯儲大幅度加息的窗口機會已經越來越小。(如下圖2所示)自1870年以來,長期美國國債的平均收益率是4.65%,如果該收益率上升到7%,聯邦政府的年償債支出將從目前的4500億增加到2萬億美元--亦即稅收收入的80%。在追求低息政策方面,同受債務危機困擾的歐盟和日本和美國相比更是有過之而無不及。(如下圖3所示)迄今為止,日本的零息政策已有17年之久,儘管利息如此低,日本的償債支出仍高達稅收收入的25%,如果日本政府的平均融資成本增長3個百分點(達到4.6%),日本的償債支出將占政府收入的全部。由此可見,黃金牛市最重要的支撐因素--負真實利率在今後較長時期內仍將完好無損。

(圖1)

(圖2)

(圖3)

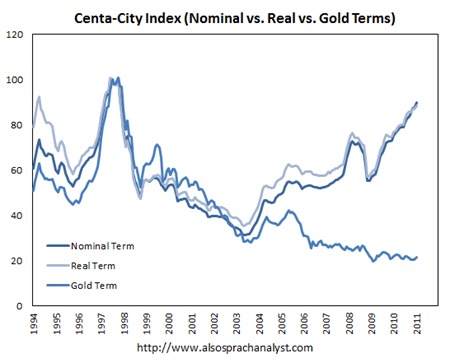

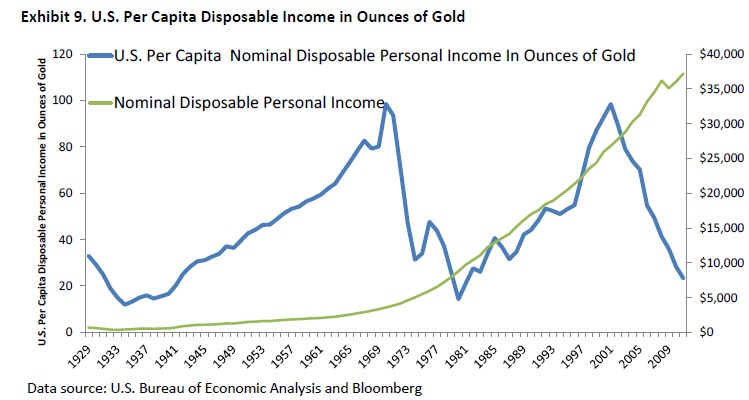

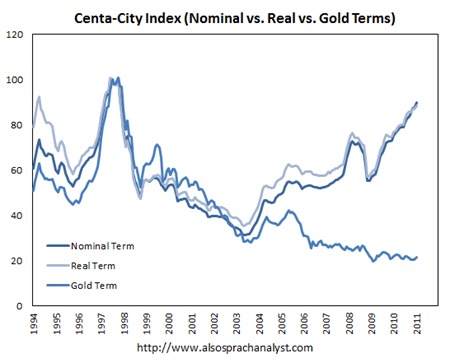

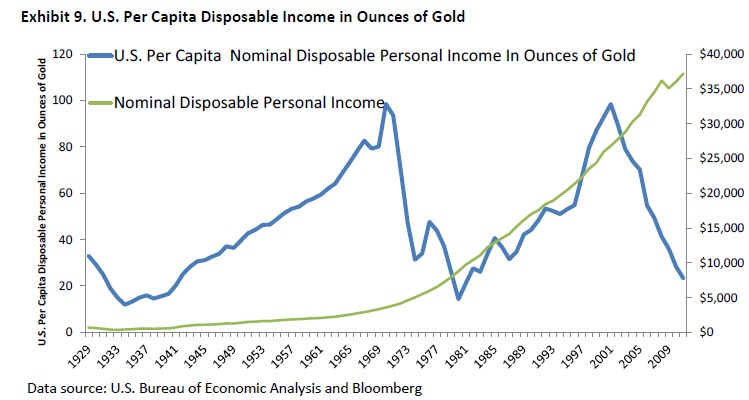

說到這裡,筆者有必要指出黃金投資者在基本面上的訴求:黃金是對沖中央銀行激進的貨幣政策,政府揮霍無度的財政政策和大規模金融危機的最佳保險。在嚴重危機出現時,大到不能倒的機構往往可以在政府和央行的支持下,通過負真實利率減輕債務負擔和轉移財富,而普通的投資者就沒有這樣的奢侈。擁有黃金可以避免投資者成為系統性債務和財富轉移的犧牲品,其作用不亞於汽車上的安全帶。中國人比較迷信買房,這裡就以房產為例,自08年金融危機以來香港的房產價格上升了120%,(如下圖4所示)但以黃金計價,香港的房價實際上比1997年的峰值水平下降了80%左右。不僅是香港,世界上絕大多數地區的地產牛市都離不開泛濫的流動性和超低的利率,這種基於法償貨幣擴張的財富往往經不起真實利率顯著上升或金融危機的考驗。這種情況之所以出現,是因為以黃金計價的話,人均可支配收入實際上是在不斷減少。(如下圖5所示)根據Harvey教授的研究報告,自1929年以來,美國人均可支配收入名義年均增長率為5%左右,而以黃金計價的話,該數據每年平均減少0.5%。1929年的人均可支配收入值46盎司黃金,如今的數據只值20盎司黃金。由此不難理解為什麼那麼多在地產牛市中成為百萬富翁的普通美國家庭在金融危機中一夜破產。通過法償貨幣擴張來創富往往是在追逐幻覺。上千年來,為財富保值成為了無數人的夢想,只有黃金經受住了其間無數次戰爭,政府破產和金融危機等等天災人禍的考驗,Roy Jastram教授的經濟史名著【黃金常數】對此進行了十分精闢的闡述。

(圖4)

(圖5)

放眼寰宇,復甦步履蹣跚,債務危機此起彼伏,國家之間通過以鄰為壑的政策捷徑競爭,通過預支後人的財富來為今天的危機和奢侈買單,既得利益的繁榮過度依賴系統性的債務和財富轉移,負責任的貨幣政策和財政政策幾成奢望,所有這一切都證明黃金牛市雖然受重創,但依然完好,目前的這個挫折只能算是個迷你熊市,黃金牛市的超級周期還有好戲上演。

作者:公民經濟學家吳迪