| 如何理解Leveraged ETF? |

| 送交者: microsoftbug 2014年12月07日20:16:31 於 [教育學術] 發送悄悄話 |

|

如何理解Leveraged ETF?

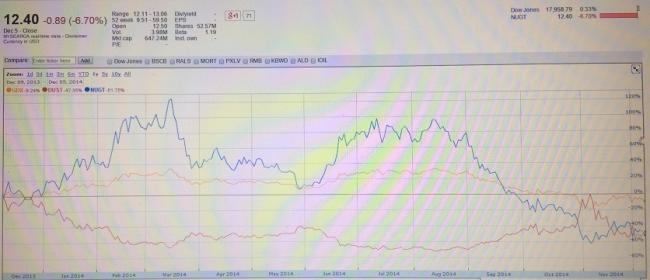

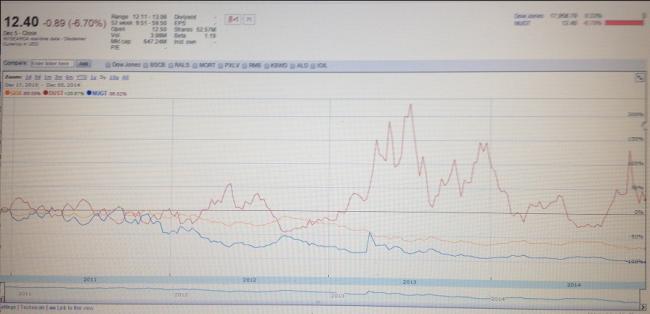

Leveraged ETF(LETF)屬於華爾街最神秘投資產品之一(另外一個是ETN)。 近年來得到廣大投資者的喜好,是因為它起伏的程度非常大。有多大呢?例如,以2個金礦LETF看,NUGT和JNUG, 它們每天的升降可達百分之幾到百分之三十幾不等。不用說,不論賺錢還是虧錢,數字都是很可觀的。人都是覺得自己聰明,而且比別人聰明,所以可以賺錢,這就人們對之趨之若騖的原因。 事件上,虧的恐怕是大多數(包括筆者)。但問題是,是否應該“一敗即潰”,還是應該期待明天翻盤?我帶着這些問題反覆找了所謂的權威投資人士和專家們的意見,發現他們只是一般的講,沒有達到我的要求。所以從他們講的一般知識結合我自己的調查,寫下總結希望遇到更內行的高手指點。 都知道,LETF的缺點是每天要買賣所基於的資源,比如石油,天然氣,黃金等,即balance基金的指數。這些費用要“羊毛出在羊身上”,所以造成了基金LETF的“erosion”,這筆費用不但不少,而且當然由投資者來承擔。結果是到年終計算時,這筆費用必須算上。所以很多專家建議,“無論正反ETFL”都不可能賺錢,因為它們都是給當日交易者設計的,如投資書上的說明一樣。如下圖:  注意,這裡比較了GDX,NUGT,和DUST三種ETF比較。而且無論是正反ETFL都是虧損的。這就是幾乎專家們眾口一詞所說的ETFL風險造成的:龜兔賽跑的故事記得不?GDX是龜不用說了。 但我總覺得這不是全部的ETF的Story。於是我自己比較了更長的時間,五年,結果發現了下面的結果:  也請注意,這裡的DUST變成盈利了:幾乎30%。重要的不是DUST是反的ETFL,而是DUST說明,根據市場的走勢(這裡是黃金),並不一定是必虧無疑。 所以我們可以總結了:ETFL是否盈利決定兩個因素的平衡: 1) 市場的下降 + erosion 2) 市場的上升 如果1大於2,投資者虧。反之,如果2大於1,則投資者賺。所以說來說去,還是投資者的眼光,而不是ETFL的設計造成的虧損或盈利。當然需要指出的是,ETFL的波動比普通股票大的多,所以風險與獲利總是成正比的。 |

|

| |

|

|

| 實用資訊 | |

|

|

| 一周點擊熱帖 | 更多>> |

| 一周回復熱帖 |

| 歷史上的今天:回復熱帖 |

| 2013: | 中國民眾離民主還太遙遠。 | |

| 2013: | 大衛:紀念桑格 | |

| 2012: | 《美國歡迎中國大陸孕婦來美生子!? | |

| 2012: | 一篇關於中國科研現狀的文章,妙趣橫生 | |

| 2011: | Stinger先生的答案極其得分 | |

| 2011: | 科學家揭開數百萬黑洞穿過但不傷地球之 | |

| 2010: | 給香椿樹解釋一下有效和成功的關係,以 | |

| 2010: | 改版整治刷屏的標題黨 | |

| 2009: | 超導的中國科學大獎是學術欺詐? | |

| 2009: | 崔永元原音再現:這個主持人出來後說‘ | |