| 如何理解Leveraged ETF? |

| 送交者: microsoftbug 2014年12月07日20:16:31 于 [教育学术] 发送悄悄话 |

|

如何理解Leveraged ETF?

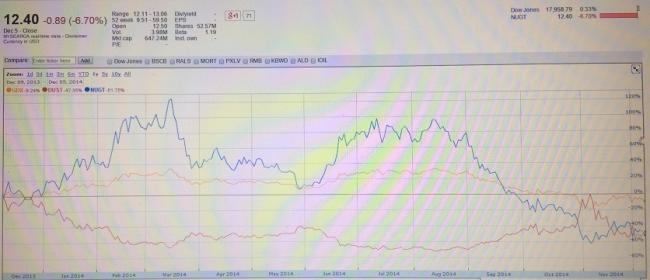

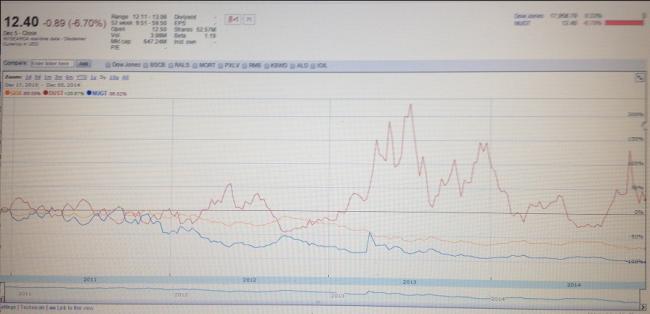

Leveraged ETF(LETF)属于华尔街最神秘投资产品之一(另外一个是ETN)。 近年来得到广大投资者的喜好,是因为它起伏的程度非常大。有多大呢?例如,以2个金矿LETF看,NUGT和JNUG, 它们每天的升降可达百分之几到百分之三十几不等。不用说,不论赚钱还是亏钱,数字都是很可观的。人都是觉得自己聪明,而且比别人聪明,所以可以赚钱,这就人们对之趋之若骛的原因。 事件上,亏的恐怕是大多数(包括笔者)。但问题是,是否应该“一败即溃”,还是应该期待明天翻盘?我带着这些问题反复找了所谓的权威投资人士和专家们的意见,发现他们只是一般的讲,没有达到我的要求。所以从他们讲的一般知识结合我自己的调查,写下总结希望遇到更内行的高手指点。 都知道,LETF的缺点是每天要买卖所基于的资源,比如石油,天然气,黄金等,即balance基金的指数。这些费用要“羊毛出在羊身上”,所以造成了基金LETF的“erosion”,这笔费用不但不少,而且当然由投资者来承担。结果是到年终计算时,这笔费用必须算上。所以很多专家建议,“无论正反ETFL”都不可能赚钱,因为它们都是给当日交易者设计的,如投资书上的说明一样。如下图:  注意,这里比较了GDX,NUGT,和DUST三种ETF比较。而且无论是正反ETFL都是亏损的。这就是几乎专家们众口一词所说的ETFL风险造成的:龟兔赛跑的故事记得不?GDX是龟不用说了。 但我总觉得这不是全部的ETF的Story。于是我自己比较了更长的时间,五年,结果发现了下面的结果:  也请注意,这里的DUST变成盈利了:几乎30%。重要的不是DUST是反的ETFL,而是DUST说明,根据市场的走势(这里是黄金),并不一定是必亏无疑。 所以我们可以总结了:ETFL是否盈利决定两个因素的平衡: 1) 市场的下降 + erosion 2) 市场的上升 如果1大于2,投资者亏。反之,如果2大于1,则投资者赚。所以说来说去,还是投资者的眼光,而不是ETFL的设计造成的亏损或盈利。当然需要指出的是,ETFL的波动比普通股票大的多,所以风险与获利总是成正比的。 |

|

| |

|

|

| 实用资讯 | |

|

|

| 一周点击热帖 | 更多>> |

| 一周回复热帖 |

| 历史上的今天:回复热帖 |

| 2013: | 中国民众离民主还太遥远。 | |

| 2013: | 大卫:纪念桑格 | |

| 2012: | 《美国欢迎中国大陆孕妇来美生子!? | |

| 2012: | 一篇关于中国科研现状的文章,妙趣横生 | |

| 2011: | Stinger先生的答案极其得分 | |

| 2011: | 科学家揭开数百万黑洞穿过但不伤地球之 | |

| 2010: | 给香椿树解释一下有效和成功的关系,以 | |

| 2010: | 改版整治刷屏的标题党 | |

| 2009: | 超导的中国科学大奖是学术欺诈? | |

| 2009: | 崔永元原音再现:这个主持人出来后说‘ | |