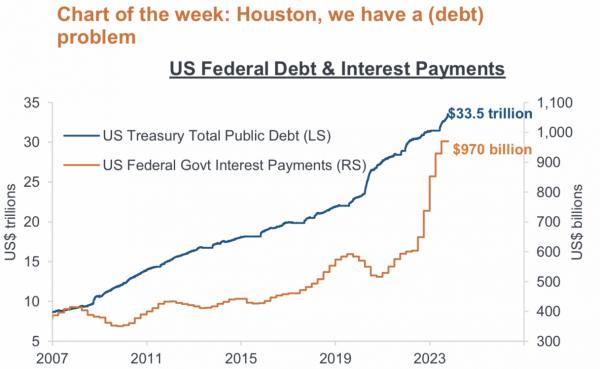

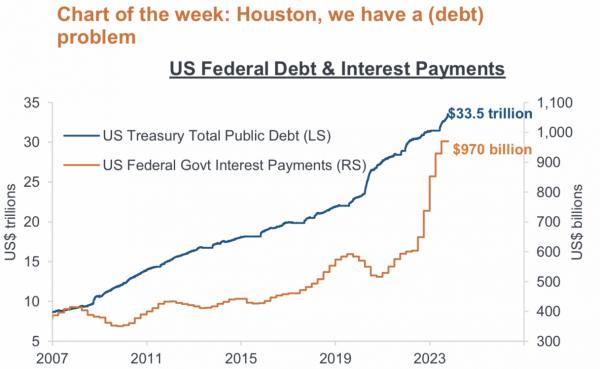

美國目前有債務問題了,聯邦債務已經達到$33.5 trillion, 見上圖,在過去30天上升了$600 billion,從今年六月份debt ceiling 危機以來,上漲超過$2trillion。如果按照這樣速度花錢,就需要有進帳來平衡,然而,美國的稅收在過去12個月下降了8%,目前的花費赤字為$1.7 trillion,已經達到歷史上第三個最高點。顯然,這樣下去肯定不是長久之計,投資者怎麼辦?只要看一下債券收益率曲線的長期債券收益率,已經上升到了過去15年內的最高點,就不難理解為什麼投資者們會擔心。

那麼未來誰會是美國債務的買家呢?美聯儲如果繼續升息,肯定不是主要買家了;那些國外的銀行們也不會成為買家,因為大量購買美國國債會使本國利率相對美國的利率差別越來越大,會推升美金對本國貨幣的匯率。

那麼就只能是投資者們,養老基金,保險公司來買些單,事實上,保險公司是目前的重要買家。

現在的關鍵問題是,什麼樣的rate能夠使債券變得對投資者有吸引力?顯然應該比現有的rate高,因為最近的債券購買不是很活躍就證明了這點。當我們在接近能夠增加債券吸引力的rate的時候,有幾個因素要考慮:

1,目前的利率能夠遏制住通脹嗎?如果higher for longer 的貨幣政策繼續下去,那麼繼續增加的利息payments, 目前已經高達$970 billion,見上圖,會進一步增加債務水平,使債券的吸引力降低。

2,美國政府會在2024年減少預算嗎?這顯然不太可能,尤其是目前在以色列發生的巴以衝突會進一步增加美國的財政負擔。

3,更高利率的延遲影響,什麼時候會在經濟數據上,尤其是勞動力市場數據上顯示出來呢?尤其是,當戰爭等不穩定因素出現的時候,利率繼續上漲的可能性會減小。

綜合以上的各種不確定因素,經濟學家認為,美聯儲的貨幣緊縮政策可能正在接近尾聲,這點可以從長期債券收益率可以看出來,那是美聯儲利率政策的重要參考指標。如果投資者想避免投資長期債券的duration risk,經濟學家們認為,目前risk-adjusted 短期債券變得有吸引力了